Intercambiar criptomonedas como Bitcoin (BTC) o Ether (ETH) es fundamental para el negocio criptográfico global. Las criptomonedas privadas gozan, fundamentalmente, de descentralización, escalabilidad y libertad de movimiento, entre sus principales características. Su movilidad es uno de los aspectos más apetecibles. Para ese intercambio las herramientas más populares son billeteras criptográficas (wallets) y criptointercambios (Exchange). También existe otra opción para intercambio, pero sin ninguna tutela, exclusivamente entre pares y sólo en una misma cadena de bloques (Blockchain), se trata de los llamados swaps.

Si bien el término ‘swap’ significa, literalmente, ‘intercambio’ en inglés, en el criptonegocio se ha adoptado para referir, exclusivamente, intercambios DeFi. Es decir, donde los tenedores de criptomonedas pueden, entre ellos mismos y sin tutela, intercambiar sus activos, siempre y cuando pertenezcan a la misma Blokcchain.

Vale recordar que al comercio entre pares se le conoce como P2P (acrónimo en inglés de punto a punto). También señalar que las DeFi (acrónimo de decentralized finance) se refiere a la actividad financiera no tutelada por un tercero; como un banco, un Gobierno o un Estado.

En cuanto al concepto de criptomonedas pertenecientes a una misma Blockchain, éste refiere criptoactivos generados en una misma cadena de bloques y bajo un mismo ecosistema o protocolo encriptado. Por ejemplo, en el ecosistema Ethereum coexisten las criptomonedas Maker (MKR), Pundi X (NPXS), 0x Protocol (ZRX) y Basic Attention Token (BAT); por nombrar un puñado de entre cientos de ellas.

Sin embargo también existen los Atomic Swap, forma confiable y descentralizada de enviar criptoactivos entre cadenas. Pero eso se abordará más adelante.

En una traducción plana, los términos ‘swap’ y ‘Exchange’ tienen el mismo significado, o sea ‘intercambio’. Hay quienes los utilizan indistintamente en el criptonegocio, pero, en lo práctico, refieren procesos distintos. Las plataformas DeFi swap y las Exchanges tienen diferencias puntuales.

Las plataformas DeFi swap son sitios para el intercambio directo de criptomonedas sin recurrir a un intermediario. Las transacciones en las plataformas DeFi swap se ejecutan, por lo general, de forma instantánea y al tipo de cambio de mercado del mismo momento en que se realizan. Es decir, que, en estas plataformas DeFi swap el intercambio de tokens ocurre sólo entre dos partes, es una versión simple de cormecio P2P.

Por ejemplo, las permutas de criptomonedas se pueden realizar en bolsas descentralizadas (DEX) como Uniswap, por nombrar una de las principales plataformas DeFi swap.

Pero también a través de plataformas centralizadas (CEX) que ofrecen a los tenederos funciones de permuta. Uno de los aspectos más apetecibles de las plataformas DeFi swap es que proporcionan rapidez y trato directo entre quienes comercian criptodivisas.

Entretanto, las Exchanges como Binance, por nombrar a la más grande del mundo, son plataformas para comercio entre criptodivisas o monedas fiduciarias.

En CEX, como Coinbase, segunda más grane del mundo, los usuarios pueden colocar varios tipos de órdenes para vender o comprar criptoactivos a precios específicos.

Las Exchanges llevan un registro de pedidos con ofertas comerciales. tal data se usa para establecer el precio del criptoactivo y los usuarios compran o venden a ese precio. Las Exchange prestan el servicio de intermediación para que órdenes de compra y venta se encuentren. Es decir, busca coincidencias entre ofertas y demandas. Entre usuarios compradores y vendedores.

Otra gran diferencia es que las CEX o Exchanges, las gestionan empresas y los usuarios deben crear cuentas y depositar fondos. Por su parte, las DEX o plataformas DeFi swap dan espacio al comercio directo P2P sin un intermediario ya que las transacciones son gobernadas por un algoritmo inmutable. Un creador de mercado automatizado (AMM).

«Un AMM permite a los usuarios bloquear un valor igual de ambos tokens involucrados en el comercio en un contrato inteligente llamado fondo de liquidez». Esto lo señala el portal Runthechain y agrega que «mientras los tokens estén allí, el usuario obtendrá un ingreso pasivo de sus tokens bloqueados».

«Cualquier usuario que desee intercambiar esos tokens lo hará utilizando este fondo de liquidez. Pondrán los tokens que quieran vender y recibirán de vuelta el token que desean comprar. Luego, la AMM reajustará el precio de los tokens en el fondo de liquidez para garantizar que quede un valor igual de cada uno», explica el sitio.

En otras palabras, al opera en la mayoría de las plataformas DeFi swap el usuario, aunque realiza un comercio P2P, «no está operando directamente con otra persona». En cambio, el intercambio ocurre bajo el protocolo AMM con constante a liquidez y no usa el un sistema de casación de órdenes de las Exchanges.

EL SWAP PIONERO Y UNO DE LOS MÁS POPULARES DE LA RED ETHEREUM

CoinMarketCap describe a Uniswap como una de las plataformas DeFi swap «más populares, y se lanzó en noviembre de 2018». La señala como pionera del modelo AMM, en lugar del modelo «tradicional basado en libros de pedidos utilizado por los intercambios», asegura.

«Uniswap se ejecuta en la cadena de bloques Ethereum y utiliza una serie de contratos inteligentes para intercambiar de forma segura tokens ERC-20 entre usuarios», dice. La plataforma tiene, al momento de esta publicación, un volumen de operaciones al contado (24 horas) de USD 262 millones 809 mil 576, con 71 céntimos, equivalente a 9.885 BTC

Recalca que el carácter descentralizado de AMM se debe a «que no existe una única autoridad centralizada que administre y ejecute el intercambio; en cambio, los intercambios se realizan de igual a igual (P2P)».

«Uniswap se esfuerza por resolver el problema de liquidez inherente a otros intercambios. Uniswap V3 es la tercera edición del protocolo equipada con actualizaciones para mejorar la compensación y brindar mayor control y flexibilidad para LP individuales. Uniswap V3 admite más del 46,5% del volumen total de operaciones de DEX y el protocolo alcanzó un volumen de operaciones acumulado de por vida de 1 billón de dólares en mayo de 2022», explica CoinMarketCap.

Añade que Uniswap fue fundada por Hayden Adams, «graduado de la Universidad de Stony Brook y ex ingeniero mecánico de Siemens» y que «recibió una subvención de la Fundación Ethereum».

Refiere, además, que «Uniswap Labs recaudó una ronda inicial de Paradigm y, en agosto de 2020, recibió $11 millones en su ronda Serie A liderada por Andreessen Horowitz, una firma de capital de riesgo estadounidense privada, fundada en 2009 con sede en Menlo Park, California, EEUU, que invierte, tanto en startups (empresas emergentes), así como en empresas establecidas.

Uniswap V3, la más reciente versión de la DEX al momento de esta publicación, «se lanzó en mayo de 2021, casi dos años y medio después del lanzamiento de la primera versión y un año después del lanzamiento de Uniswap V2», señala el sitio de criptotrading CoinMarketCap. Agrega que «Uniswap V3 no ofrece apalancamiento ni operaciones de margen directamente en su plataforma».

Uniswap y su interfaz los desarrolló Uniswap Labs, con sede en Nueva York, EEUU. Fue diseñada como protocolo DeFi, por lo que, teóricamente, cualquiera en cualquier parte del mundo;con acceso a Internet debería poder usarla. Sin embargo, existen una lista de países en los que la plataforma, desde julio de 2022, no opera.

A saber, la lista de países excluidos por Uniswap incluye a: Bielorrusia, Cuba, Irán, Irak, Corea del Norte, Siria, Costa de Marfil, Liberia, Sudán, Zimbabwe.

Como protocolo descentralizado de igual a igual, cualquiera puede incluir un token en Uniswap. Los pares comerciales más populares al momento de escribir este artículo incluyen USDC , Wrapped BTC , WETH y DAI, señala CoinMarketCap.

Agrega que «los proveedores de liquidez de Uniswap V3 pueden crear inicialmente grupos de liquidez con tres niveles de tarifas: 0,05%, 0,30% y 1%. Es posible que se agreguen más niveles de tarifas a través de la propuesta de gobernanza de UNI».

EL SEGUNDO SWAP MÁS POPULAR DEL MERCADO

El segundo criptointercambio totalmente descentralizado del mercado, SushiSwap, funciona en la cadena de bloques de Ethereum y CoinMarketCap la describe en su web como «una forma sencilla y divertida de presentarse al mundo de DeFi». Se trata, como en el caso de sus homólogas, UniSwap y PancakeSwap, de una DEX donde unos usuarios colocan criptoactivos en una piscina de liquidez y otros realizan intercambios P2P sin intervención de ningún ente. Aunque gobernadas por los contratos inteligentes de los AMM.

Pero, particularmente, SushiSwap fue la primera plataforma DEX que incluyó un esquema de incentivos para atraer inversión. Tiene una criptomoneda de gobernanza, el token SUSHI. La plataforma invita en su sitio a desbloquear el mundo del comercio de criptomonedas. «Experimente la libertad de intercambiar más de 400 tokens al instante, sin necesidad de registrarse».

La criptomoneda se lanzó para la gobernanza donde los tenedores de los tokens, esto en cuanto al poder de voto en decisiones de la plataforma. Pero también se asoció la tenencia de SUSHI al volumen de las recompensas ‘yield farming’ y ‘liquidity mining’ de la DEX. Esta estrategia para promocionar la adopción del criptoactivo, reseñan los medios, hizo que, a menos de dos semana de su lanzamiento, SushiSwap se convirtió en el swap con mayor volumen de criptovalores bloqueados (TVL) global. En otras palabras, en la piscina más grande de criptoactivos para una DEX.

«Los intercambios son posibles gracias a los activos proporcionados por nuestros usuarios. Por su participación, ellos reciben la mayoría de los ingresos por tarifas de transacción», explica SushiSwap.

Al momento de esta publicación SushiSwap maneja una liquidez total de 363,45 millones de dólares estadounidenses y un volumen total de operaciones diarias de USD 268,22 mil millones.

«Como intercambio descentralizado, Sushi nunca tiene control de los fondos de los usuarios, ni lo tendrá nunca en el futuro», aclara la plataforma. Agrega que «su naturaleza descentralizada significa que no dependemos de un tercero o una cuenta intermediaria; Los usuarios siempre tienen la custodia total de sus tokens y pueden intercambiarlos con ellos en cualquier momento».

Agrega que usar esta herramienta significa realizar los intercambios «sin tener que pasar por ningún obstáculo ni enviar información personal».

«Mantenga el control total de su dinero», insta.

«Las herramientas de finanzas descentralizadas pueden ayudarlo a ganar intereses sobre los activos de criptomonedas que posee. ¡No sólo puede acumular intereses en tokens criptográficos, sino que también compensa parte del riesgo y la volatilidad asociados con los mercados criptográficos!», señala CoinMarketCap.

Destaca, además, cómo «cualquiera puede participar de los ingresos obtenidos por Sushi.com», y se señala como «uno de los principales intercambios descentralizados del mundo» que «genera ganancias de las operaciones realizadas en la plataforma».

Además de la modalidad de ganancia por la comisión de los millones de dólares que se intercambian en la DEX, SushiSwap ofrece la oportunidad de obtener ‘ingresos pasivos’ con los criptoactivos colocados en las pools.

«Una vez que se haya saciado de los ingresos por tarifas de transacción, ¡es hora del postre DeFi! Como recompensa adicional, puede apostar los activos de su plataforma Sushi un paso más allá y ganar intereses en tokens $SUSHI gratuitos. Los tokens $SUSHI que obtienes aumentan tus ganancias y te ayudan a compensar el riesgo», explica CoinMarketCap.

LA TERSERA DEX MÁS POPULAR

Consultando el portal Bit2Me respecto a PancakeSwap la describe como una plataforma DeFi swap que opera en «la red Binance Smart Chain (ahora BNB Chain) y utiliza tokens BEP-20 (un estándar idéntico al token ERC-20 de Ethereum)». Al momento de esta publicación, el volumen de operaciones al contado (24 horas) de PancakeSwap V3 es de USD 60.350.604,03, 60 millones 350 mil 604 dólares estadounidenses con 60 céntimos, equivalentes para el momento a 2.271 BTC.

La versión 3.0 de PankaSwap se lanzó en abril de 2023 y, entre sus principales características innovadoras destaca que permite a proveedores de liquidez, es decir, quienes colocan sus activos en las piscinas ‘pools’ de tokens sobre los cuales se desarrollan los intercambios descentralizados, seleccionar un rango de precios personalizado, Así pueden ejercer un control específico las inversiones de capital y sobre los rangos de negociación de mayor volumen.

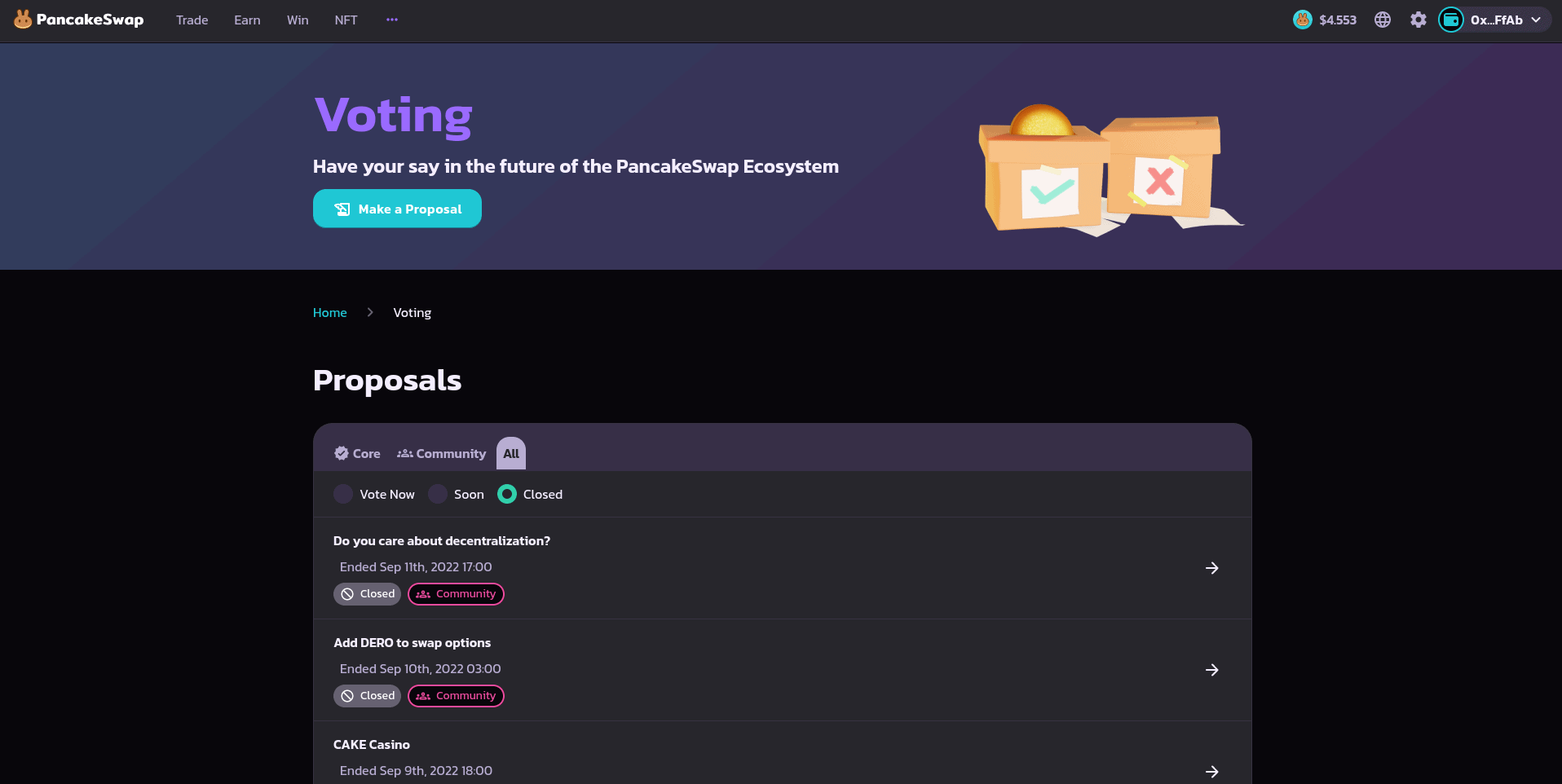

PancakeSwap es un DEX que cuenta con una gobernanza descentralizada que es impulsada por el token nativo de la plataforma: CAKE. Cualquier poseedor de CAKE puede participar en las decisiones de de la red votando a favor o en contra de las propuestas, Pero también pueden presentar sus propias iniciativas. Del número de tokens CAKE que posea un usuario dependerá el número de votos para influir en la cadena.

Agrega el sitio educativo de Bit2Me que PancakeSwap inició operaciones «el 20 septiembre de 2020 y desde entonces se ha transformado en uno de los DEX más importantes del mundo cripto, sólo por detrás de los gigantes Uniswap y SushiSwap».

Esta red swap utiliza contratos inteligentes que operan en BNB Chain. Dichos smart contracts son la base del AMM de la DeFI, y permiten generar los mercados descentralizados, mientras manejan la liquidez necesaria para los intercambios y otras herramientas financieras. Todo de forma completamente autónoma.

PancakeSwap comparte varias características con sus pares DEX UniSwap y SushiSwap, los dos swaps más populares y activos del mercado global.

Asegura Bit2Me que el contrato inteligente de PancakesSwap se «deriva de un antiguo código de UniSwap V2», y que, por ende, ambas DEX funcionan del mismo modo. Además, señala que SushiSwap «también es un derivado de UniSwap».

En la plataforma PancakeSwap, al igual que en muchas otras plataformas de intercambio no tutelado, los smart contracts crean las pools de liquidez que sostienen dos criptomonedas de la misma Blockchain.

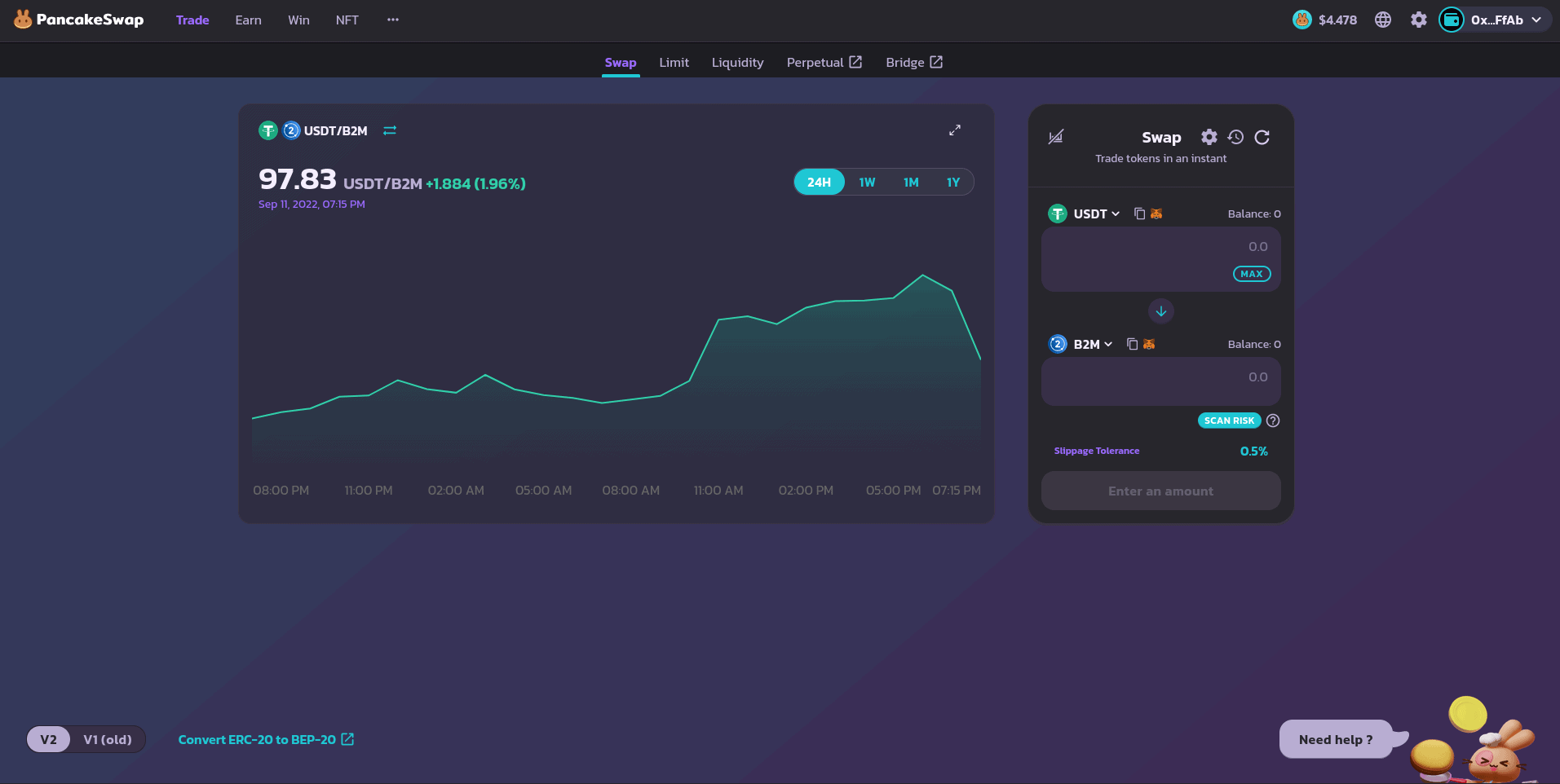

Bit2Me cita el ejemplo de los tokens B2M/USDT, ambas de la red Ethereum. «Estas monedas son suministradas por los proveedores de liquidez, personas o entidades que tienen estas monedas y las ponen en el pool de PancakeSwap, con el fin de habilitar un par de intercambio, con un precio ajustado por oferta y demanda y por el cual obtienen un rendimiento gracias a las comisiones de intercambios», señala el portal educativo.

Sobre esa base, el AMM de PancackeSwap permite a «tenedores de tokens obtener ganancias adicionales por medio del uso de su dinero como un puente para la realización de intercambios», señala el portal.

Vale señalar que el sistema de piscinas de liquidez podría presentar el inconveniente que algunos pares no estén disponibles directamente. Esto requeriría realizar más de un intercambio hasta hallar la paridad deseada, implicando más costos y menos rapidez.

«Sin embargo, PancakeSwap no tiene esos problemas de grandes costes y operaciones lentas, debido al uso de BNB Chain, una cadena de alta velocidad y de bajo coste de operación que rivaliza con sidechains como Polygon o Arbitrum», señala Bit2Me Academy y agrega que esa es «una gran ventaja que le ha llevado, pese a su corta vida, a ser uno de los grandes DEX del criptomundo».

«PancakeSwap ha evolucionado mucho en los dos años de existencia que tiene. Adicional a las funciones de intercambio que tiene este exchange», explica el sitio educativo. Señala que este swap ofrece conexión entre Blockchains y además staking, es decir ‘apostar’ tokens en el protocolo de prueba de participación conocido por sus siglas en inglés, PoS.

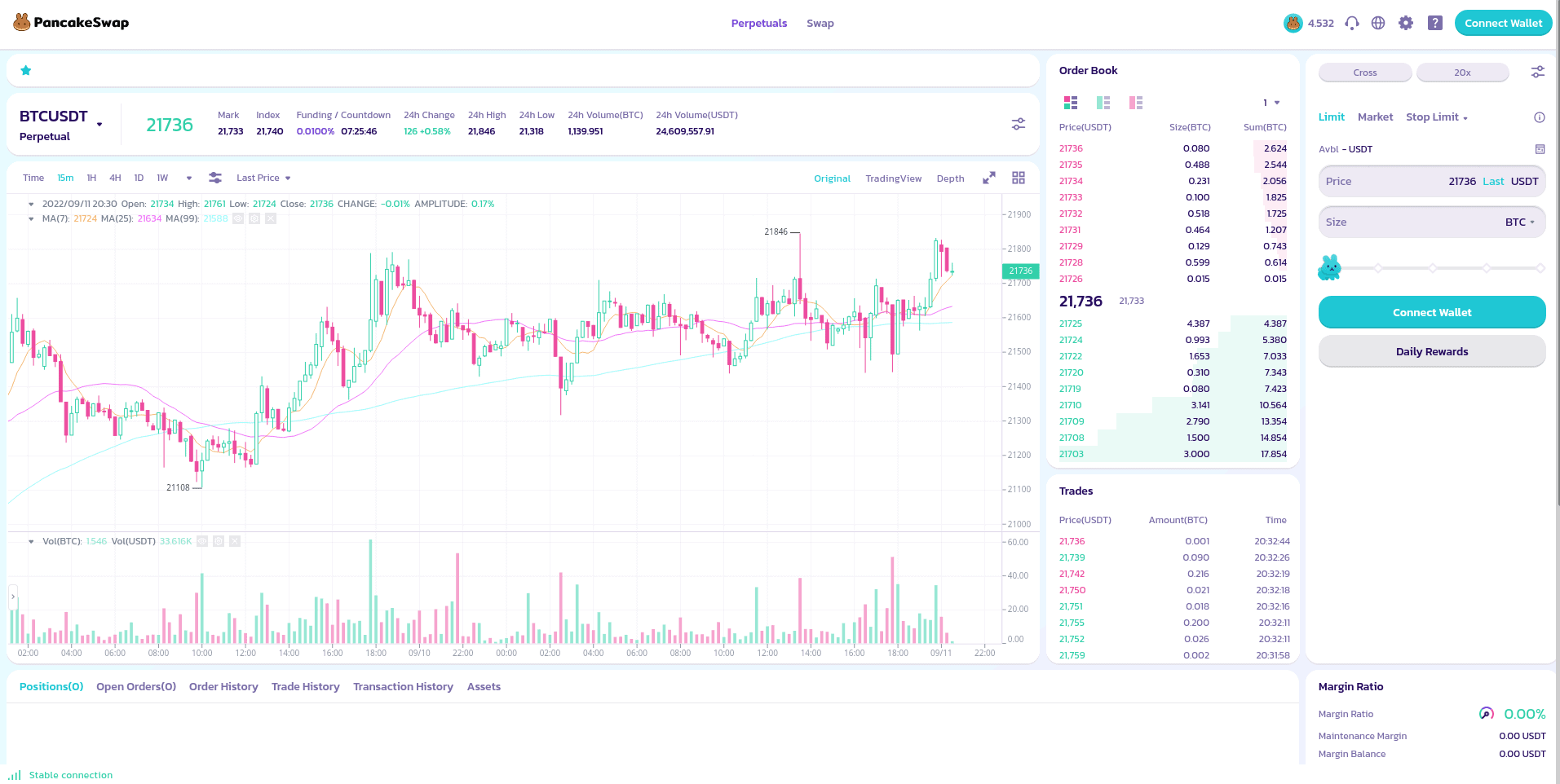

«Por ejemplo, su swap (de PancakeSwap) tiene la capacidad de realizar operaciones del tipo «Limit Order», dando así una funcionalidad avanzada a los usuarios que quieren un control más granular sobre los intercambios que realizan y los precios de los mismos. Otra opción de poder que ofrece PancakeSwap está relacionada con el lanzamiento de «Perpetuos», una potente opción de trading avanzado para los usuarios más exigentes», detalla.

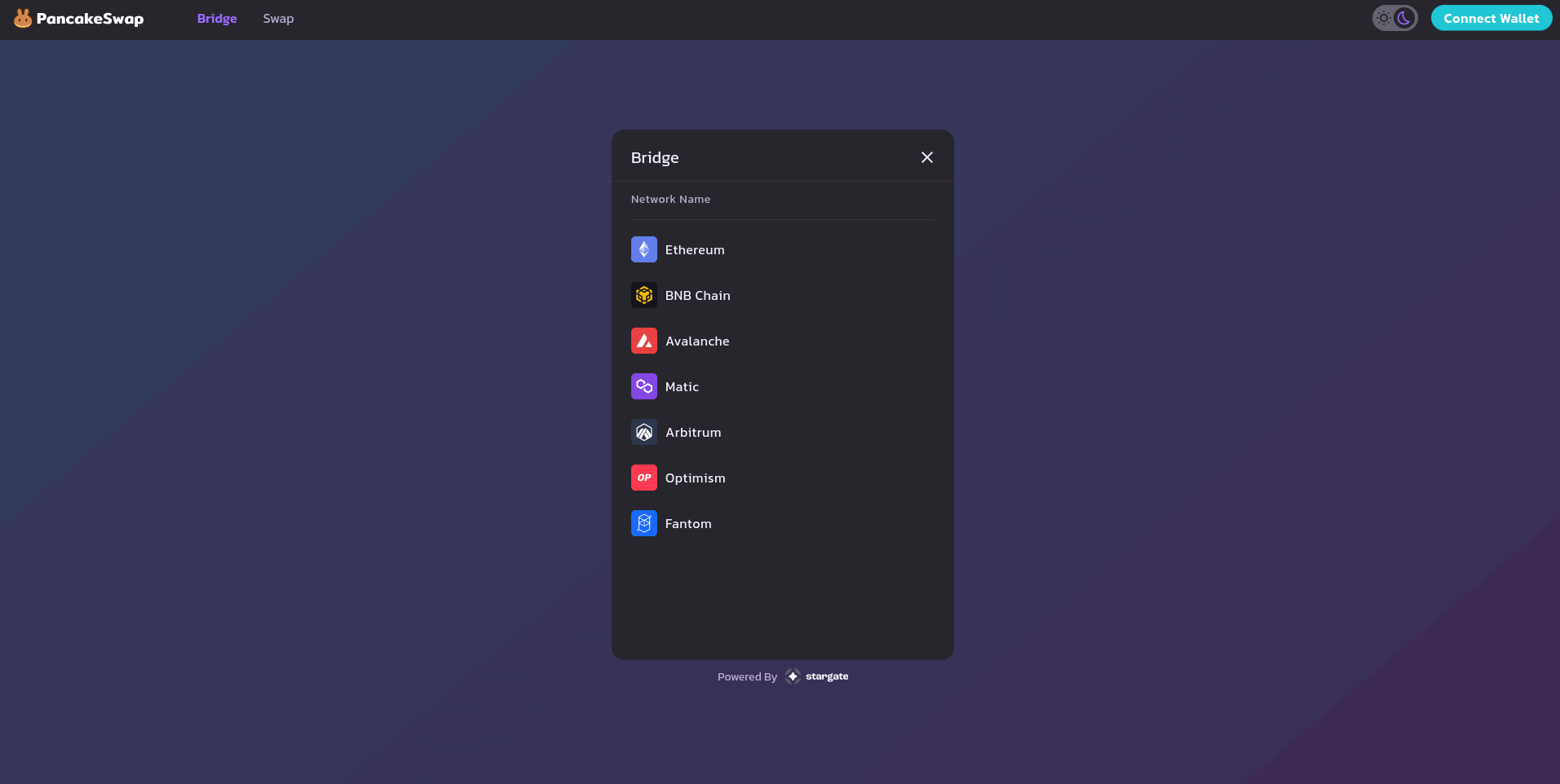

También reseña la opción de realizar bridging entre cadenas. Es decir, que PancakeSwap permite trasladar tokens entre cadenas de bloques compatibles «con la EVM a la BNB Chain de forma rápida y segura», observa. Y complementa explicando que «esta opción ofrece soporte a cadenas y sidechains como Ethereum, Polygon, Arbitrum, Optimism, Fantom y Avalanche, espacios donde el desarrollo de ecosistemas DeFi es fuerte y consolidado».

«Finalmente, otra de las grandes opciones dentro de PancakeSwap es el staking. Esto es posible gracias al uso del token nativo de la plataforma, CAKE, un token del tipo BEP-20, el cual puedes colocar en staking para generar tokens SYRUP, que luego puedes cambiar por otras criptomonedas para obtener recompensas», dice.

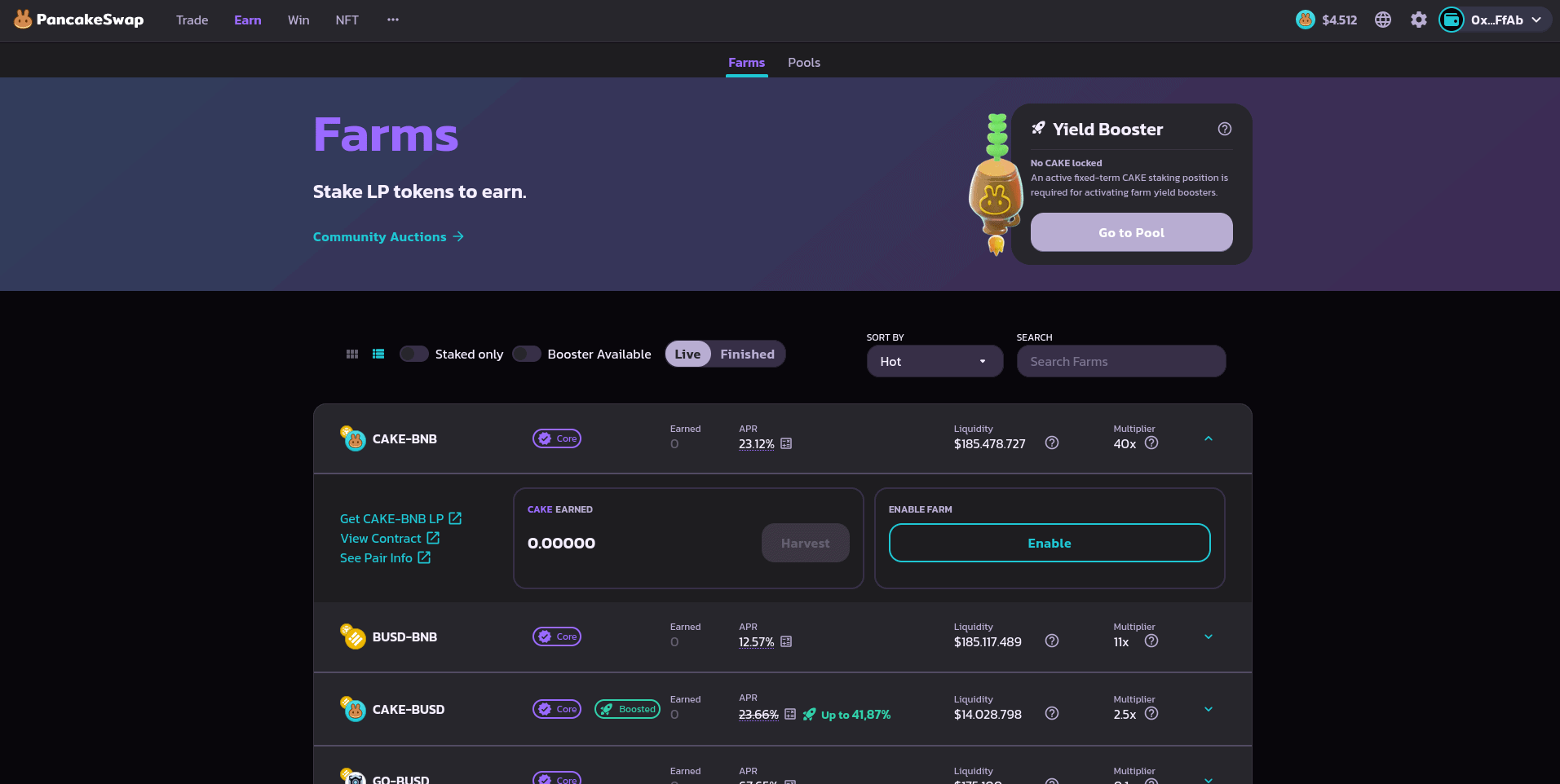

«Otra funcionalidad dentro de PancakeSwap es la de Farms, con la cual podemos participar en estrategias de farming desde este DEX. El farming dentro de PancakeSwap es conocido por ofrecer excelentes niveles de APR en los tokens soportados, algo que habilita la opción de generar buenas recompensas en momentos donde los mercados se ven debilitados por movimientos bajistas (beark markets). Para participar en el farming de PancakeSwap, todo lo que debes hacer es elegir un farm pool, hacer los cambios necesarios para tener los tokens para poder participar y seleccionar tu nivel de participación en el mismo», señala Bit2Me.

También refiere la opción de Farming dirigida al financiamiento de nuevos proyectos y participación en los éstos, las Ofertas Iniciales de Farming conocidas como IFO (acrónimo de Initial Farming Offering) de PancakeSwap.

Las IFO son una forma de farming creada por PancakeSwap para que nuevos proyectos de criptomonedas soliciten una oferta inicial de financiamiento a los usarios del swap. Así, los tenedores pueden participar en dicha stratup con una ‘oferta de farming’.

La idea es generar recompensas por el staking y también tokens del nuevo proyecto. Siempre que tengan buenas perspectivas de crecimiento y revalorización de mercado. Un riesgo que se señaló en el apartado de Uniswap.

PancakeSwap también ofrece opciones de premios y de lotería en su plataforma, aumentando el abanico de opciones para obtener recompensas.

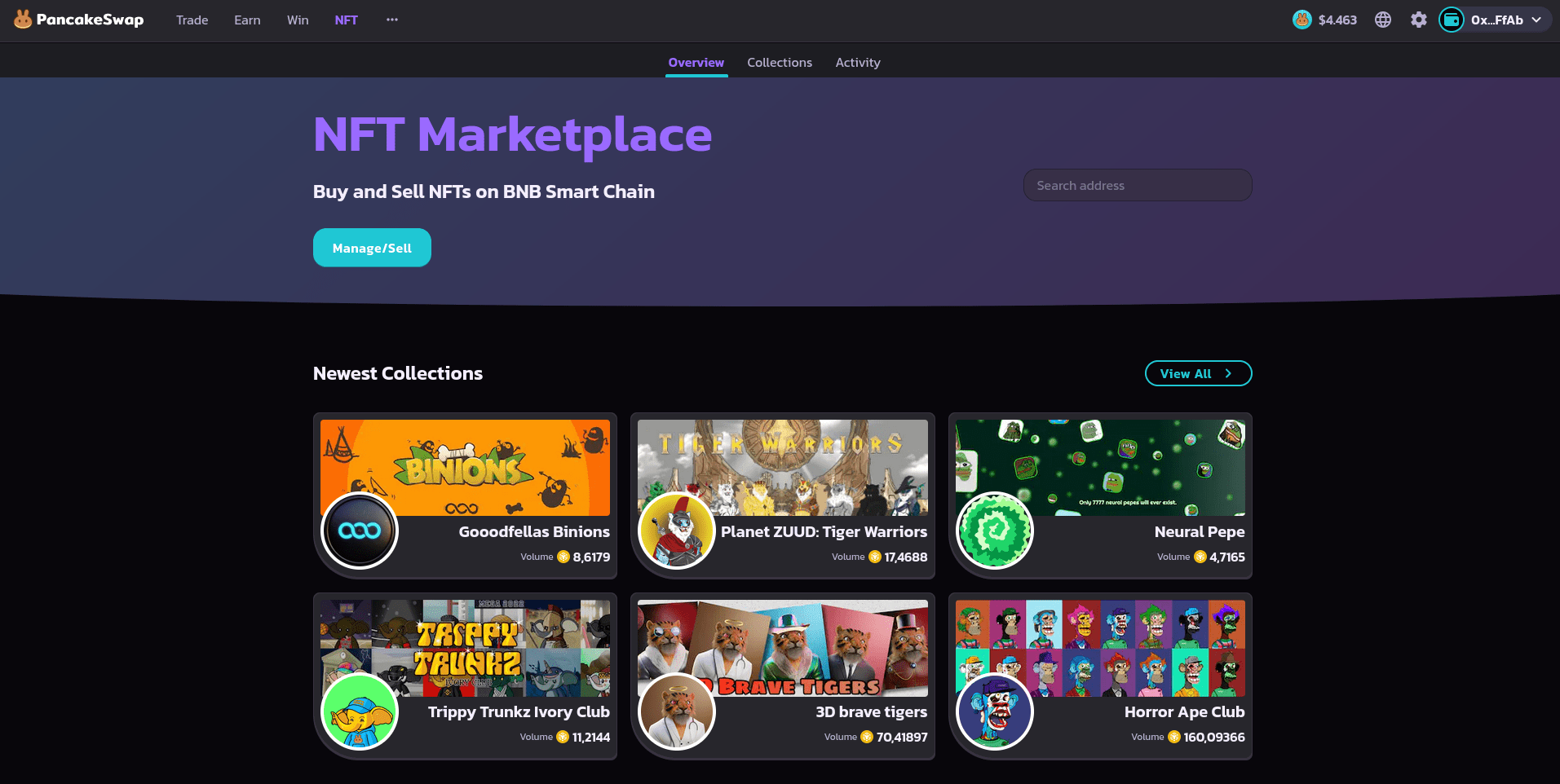

La DEX de PancakeSwap también ofrece intercambio de tokens no fungibles (NFTs). «La limitación de este espacio es que está centrado en los NTFs generados dentro de la cadena BNB Chain, que aunque numerosos, no son tan conocidos como los de Ethereum o Polygon», señala Bit2Me.

Pero, agrega el portal, a pesar de la limitación es mercado NFT de PancakeSwap tiene «gran actividad, ya que la comunidad dentro de la cadena BNB Chain es enorme y ello ha generado grandes volúmenes de movilización dentro de esta cadena, siendo PancakeSwap, el principal origen de todo ello», explica.

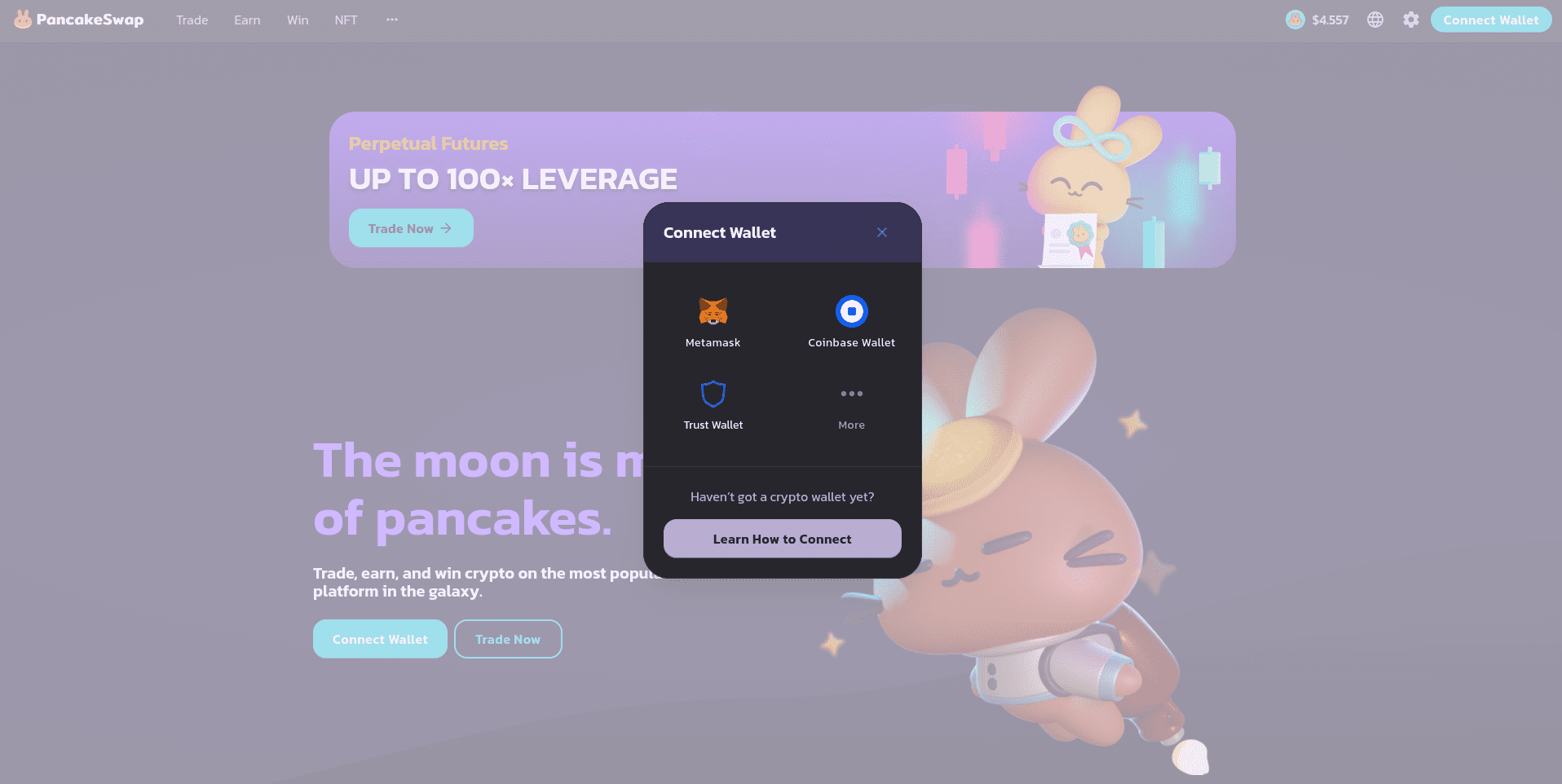

Vale señalar que para conectar la billetera en la que se resguardan los criptoactivos a la DEX de PancakeSwap se realiza a través de aplicación descentralizada (DApp) de la cadena BNB Chain.

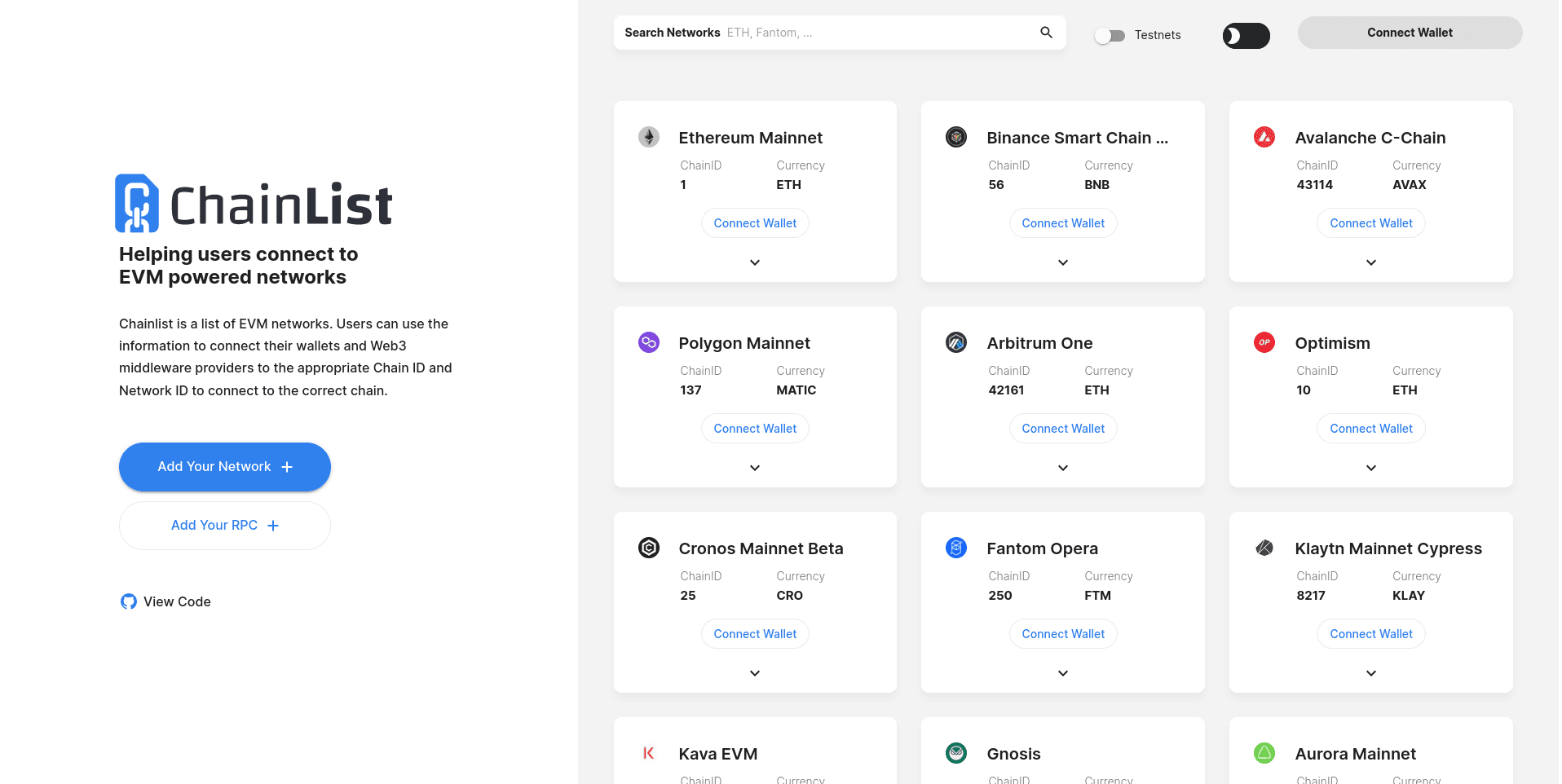

Estas DApps son comunes en la Web3.0 y su uso se hace familiar para quien prefiere los intercambios sin tutela. Esta herramienta es una wallet Web3.0, como, por ejemplo, MetaMask. Pero PancakeSwap está sobre la cadena BNB Chain y exige un paso de configuración adicional para agregar la red BNB Chain al monedero donde se resguardan los tokens.

«Para ello, la forma más sencilla es ir ChainList y agregar la red BNB Chain a nuestro monedero:

Solo deberás conectarte a la misma y agregar la red «Binance Smart Chain» y con ello ya podrás conectarte a PancakeSwap:

Y con ello podrás desbloquear todo el poder que este DEX tiene por ofrecerte.

SWAP PARA STABLECOIN

Es el turno de SwapCruve, que también funciona en la cadena Ethereum, al igual que sus pares, esta DEX que utiliza un modelo AMM para igualar la liquidez de quienes comercian en ella. La particularidad de SwapCruve es que sus piscinas están llenas de criptomonedas estables. CRV es el token de gobernanza del protocolo Curve. Señala CBInsights que Curve Finance tiene su sede en Suiza.

Esta DEX se perfila como una de las más importantes swaps del mercado ya que en ella se realizan enormes cantidades de intercambios en criptomonedas estables, lo que agrega a la descentralización otra ventaja, es decir, los usuarios se exponen menos a la volatibilidad de criptoactivos como BTC o ETH.

El intercambio admite fondos de liquidez para las principales monedas estables como DAI , USDC , USDT , FRAX y TUSD . También ofrece intercambios entre tokens envueltos como wBTC , wETH y stETH (un derivado del Ether apostado nativo de Lido ).

Además, se perfila como una de las de menor costo, y siendo una DEX de stablecoins y, por eso, sus usuarios enfrentan «menos deslizamiento y, por lo tanto, una pérdida impermanente mínima», destaca CoinMarketCap.

Para el momento de esta publicación no hay ninguna restricción en la plataforma Curve para las transacciones en algún país, sin embargo algunos medios señalan que las naciones sometidas a medidas de bloqueo por parte del Gobierno de EEUU podrían, informalmente, tener dificultades para acceder a esta DEX. Vale recordar que el protocolo UniSwap no presta servicio en Bielorrusia, Cuba, Irán, Irak, Corea del Norte, Siria, Costa de Marfil, Liberia, Sudán y Zimbabwe. Todos ‘sancionados’ por la Casa Blanca.

También, al momento de esta publicación, la plataforma cuenta con un capital total de USD2.012.093.737,00. Es decir, más de 2 mil millones de dólares estadounidenses. Y con un volumen diario de USD63.270.095,00, o sea, más de 63 millones de dólares estadounidenses en transacciones diarias.

Al respecto, CoinMarketCap señala en su web que «los pools de Curve son contratos inteligentes que implementan el invariante StableSwap y permiten el intercambio de dos o más tokens».

Agrega que «los intercambios de tokens se pueden realizar entre monedas estables emparejadas (Plain Pools) o entre tokens envueltos». Destaca, además que estos tokens están garantizados por otro protocolo, a saber, Lending Pools y además, a través de Metapools se emparejan las monedas estables con tokens LP de otro grupo.

En este punto es importante aclarar que un ‘token envuelto’ es uno que se vincula al valor de un criptoactivo, sería como su reflejo instantáneo. Además es bueno señalar que el proceso de ‘envolver’ un token es perfectamente reversible, es decir, ese ‘token envuelto’ puede desvincularse de la criptomoneda si así se requiere.

Un par de ejemplos de estos ‘tokens envueltos’ son WETH, versión empaquetada de Ether. También está Wrapped Bitcoin, ambos versiones tokenizadas de criptomonedas vinculadas al valor del activo original.

«Casi todas las cadenas de bloques importantes tienen una versión empaquetada de su criptomoneda nativa, como Wrapped BNB , Wrapped AVAX o Wrapped Fantom . El mecanismo de este tipo de monedas es similar al de las monedas estables . Las monedas estables son esencialmente «USD envueltos» en el sentido de que las monedas estables vinculadas al dólar pueden canjearse por dólares FIAT en cualquier momento. De manera similar, WBTC, WETH y todas las demás monedas envueltas se pueden canjear por el activo original en cualquier momento», destaca al respecto CoinMarketCap.

El protocolo SwapCurve está disponible en varias Blockchain, es decir, se puede intercambiar sin ninguna tutela tokens en las cadenas de bloques de Ethereum, Arbitrum, Aurora, Avalanche, Fantom, Harmony, Optimism, Polygon, xDai y Moonbeam. señala el sitio criptográfico de seguimiento de precios CoinMarketCap.

Luego señala como los usuarios de SwapCurve «normalmente tienen que conectar fondos de Ethereum» a las cadenas en las que opera la DEX si pretenden utilizar el protocolo Curve.

Finalmente, es oportuno señalar que el protocolo SwapCurve es de mucha importancia para las DeFi, lo cual atrae a varios proyectos que buscan ejercer gobernanza en su plataforma La competencia por participar en SwapCurve, según CoinMarketCap se traduce en llamadas Curve Wars.

Si bien el término 'swap' significa, literalmente, 'intercambio' en inglés, en el criptonegocio se ha adoptado para referir, exclusivamente, intercambios descentralizados. Es decir, donde los tenedores de criptomonedas pueden, entre ellos mismos y sin tutela, intercambiar sus activos, siempre y cuando pertenezcan a la misma Blokcchain.

Una DEX (Decentralized Exchange) es un intercambio descentralizado en el criptonegocio que permite a los usuarios intercambiar criptomonedas directamente entre sí, sin la necesidad de una entidad centralizada como intermediario.

Metodología

CoinGape preparó un metodología de revisión para calificar intercambios, herramientas y aplicaciones de cifrado. Seleccionamos una lista de métricas para evaluar las plataformas criptográficas en función de sus servicios, experiencia de usuario, seguridad y atención al cliente, pasarelas de pago y cargos, precios y promociones. Visite nuestra página Metodología de revisión para obtener más información sobre cómo revisamos cada plataforma criptográfica.

Este contenido tiene fines puramente educativos y no debe considerarse como asesoramiento financiero. Haga su propia investigación antes de invertir en cualquier plataforma criptográfica y solo invierta la cantidad que pueda permitirse perder.